ดียังไง ได้ปันผลเป็นหุ้น

ส่วนของผู้ถือหุ้น หรือ Shareholders’ Equity เป็นองค์ประกอบทางการเงินที่สำคัญยิ่งของบริษัททุกแห่ง เนื่องจากเป็นจุดเริ่มต้นของการดำเนินธุรกิจทั้งหมด โดยการเป็นแหล่งทุนเริ่มแรกเพื่อนำไปผลิตสินค้าหรือบริการที่จะกลายเป็นยอดขายให้กับบริษัท เพื่อสร้างผลกำไรให้ส่วนของผู้ถือหุ้นเติบโตยิ่งๆ ขึ้นไปไม่รู้จบ

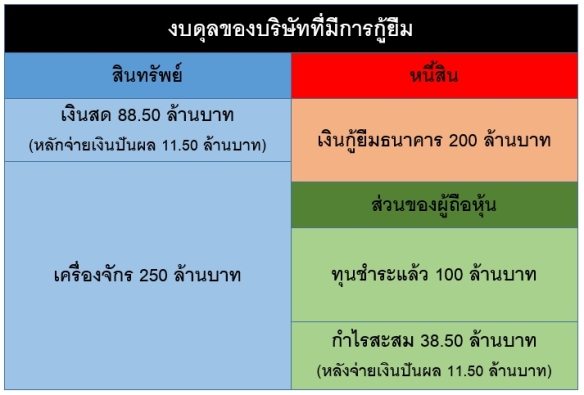

ตามหลักบัญชีขั้นพื้นฐาน โครงสร้างทางการเงินของบริษัทจะเป็นไปตามสมการที่ว่า สินทรัพย์ = หนี้สิน + ส่วนของผู้ถือหุ้น หรืออาจกล่าวได้ว่า สินทรัพย์ทั้งหมดของบริษัท ถ้าไม่ได้มาด้วยเงินของเจ้าของ (ผู้ถือหุ้น) เอง ก็เกิดจากการก่อหนี้สินเพื่อไปซื้อมา

โดยทั่วไป ส่วนของผู้ถือหุ้นของบริษัทที่ทำธุรกิจมาแล้วมีผลกำไรตามที่ต้องการ จะประกอบด้วย 2ส่วนหลักๆ คือ

1) ทุนชำระแล้ว (เงินทุนที่ผู้ถือหุ้นนำเข้ามาในบริษัทจริงๆ) และ

2) กำไรสะสม (ผลรวมของกำไรสุทธิที่ได้จากการดำเนินธุรกิจที่ผ่านมา)

2) กำไรสะสม (ผลรวมของกำไรสุทธิที่ได้จากการดำเนินธุรกิจที่ผ่านมา)

สำหรับการลงทุนในหุ้นซึ่งนักลงทุนส่วนใหญ่คุ้นเคยกันดี แท้จริงแล้ว ก็คือการซื้อมูลค่าของส่วนของผู้ถือหุ้นที่แบ่งออกเป็นส่วนย่อยๆ เท่าๆ กัน (หรือที่เรียกว่า หุ้น) เพื่อให้คนจำนวนมากสามารถร่วมกันเป็นเจ้าของบริษัทได้ตามสัดส่วนเงินที่เราร่วมลงทุนไป นั่นเอง

และเมื่อบริษัทสามารถดำเนินธุรกิจจนมีผลกำไร บริษัทมีทางเลือกในการจัดสรรผลกำไร 2 แนวทางคือ (1) เก็บไว้เป็นทุนหมุนเวียนภายในบริษัท ในรูปของกำไรสะสม หรือ (2) ส่งผลกำไรกลับไปยังผู้ถือหุ้น ในรูปของการจ่ายปันผล

ซึ่งทั่วไป เรามักพูดกันถึงวิธีการจัดการสินทรัพย์ให้มีประสิทธิภาพสูงสุด หรือการบริหารหนี้สินให้บริษัทสามารถปฏิบัติตามสัญญาที่มีต่อเจ้าหนี้ได้อย่างครบถ้วน แต่ในโอกาสนี้ จะขอนำเรื่องการจ่ายปันผล ที่กระทบต่อส่วนของผู้ถือหุ้น ซึ่งจะเกี่ยวข้องโดยตรงกับนักลงทุนอย่างเราๆ ท่านๆ มาเล่าให้ฟังครับ

1. ข้อกฎหมายและประเด็นภาษีเงินได้

1.1 คุณสมบัติของบริษัทที่จะจ่ายปันผลได้

พระราชบัญญัติบริษัทมหาชนจำกัด พ.ศ.2535 มาตรา 115 กำหนดไว้ว่า “การจ่ายเงินปันผลจากเงินประเภทอื่นนอกจากเงินกำไรจะกระทำมิได้ ในกรณีที่บริษัทยังมียอดขาดทุนสะสมอยู่ ห้ามมิให้จ่ายเงินปันผล”

ดังนั้น บริษัทจะจ่ายเงินปันผลได้ ส่วนทุนจะต้องมีกำไรสะสมเป็นบวกอยู่เท่านั้น หากบริษัทไหนมีผลขาดทุนสะสมค้างอยู่ ถึงแม้บางปีจะมีกำไรสุทธิ แล้วอยากจะจ่ายปันผล ก็ไม่สามารถทำได้ (แต่กรณีนี้ก็สามารถใช้กลยุทธ์ลดทุนเพื่อล้างขาดทุนสะสมก่อนแล้วค่อยจ่ายปันผลก็ได้)

1.2 ภาษีเงินได้หัก ณ ที่จ่าย และการเครดิตภาษี

บริษัทที่เป็นผู้จ่ายปันผล มีหน้าที่หักภาษีหัก ณ ที่จ่าย (“Withholding Tax) ในอัตราร้อยละ 10 ของมูลค่าปันผลที่จ่าย (ไม่ว่าจะจ่ายปันผลเป็นเงินสด หรือ เป็นหุ้น ซึ่งจะกล่าวโดยละเอียดต่อไป) เช่น บริษัท ABC จำกัด (มหาชน) ประกาศจ่ายเงินปันผลหุ้นละ 10 บาท หากเราถือหุ้น ABC อยู่จนมีสิทธิได้รับเงินปันผล จำนวน 100 หุ้น เราก็จะได้เงินสดสุทธิ 10 x 100 x 90% หรือ 900 บาท โดยบริษัทจะหักเงินไว้ 100 บาทเพื่อนำส่งกรมสรรพากรต่อไป

นอกจากนั้น ผู้ที่ได้รับเงินปันผล ยังสามารถพิจารณาขอคืนภาษี หรือที่เรียกว่า การเครดิตภาษี ได้ด้วย ซึ่งมีการคำนวณดังนี้ [อัตราภาษีเงินได้นิติบุคคลของบริษัทที่จ่ายปันผล] หารด้วย [1 – อัตราภาษีฯ] เช่น ABC ต้องเสียภาษีเงินได้นิติบุคคลในอัตราร้อยละ 20 ของกำไร อัตราการได้รับเครดิตภาษีของผู้ถือหุ้นจะเท่ากับ 20% / (100% – 20%) หรือ 1/4 แล้วนำไปคูณกับจำนวนปันผลที่ได้รับ (อ่านเพิ่มเติมเรื่องเครดิตภาษีได้ที่นี่ http://www.rd.go.th/publish/5937.0.html#mata47_2)

2. รูปแบบการจ่ายเงินปันผล

นอกจากการจ่ายปันผลเป็นเงินสด ซึ่งทำกันโดยทั่วไป บริษัทอาจเลือกตอบแทนผู้ถือหุ้นด้วยการจ่ายเป็นหุ้นปันผลแทนก็ได้ (หุ้นก็สามารถตีมูลค่าเป็นเงินได้เช่นกัน)

นอกจากการจ่ายปันผลเป็นเงินสด ซึ่งทำกันโดยทั่วไป บริษัทอาจเลือกตอบแทนผู้ถือหุ้นด้วยการจ่ายเป็นหุ้นปันผลแทนก็ได้ (หุ้นก็สามารถตีมูลค่าเป็นเงินได้เช่นกัน)

2.1 กรณีจ่ายปันผลเป็นเงินสดล้วน ๆ

สมมติบริษัท ABC จ่ายปันผลเป็นเงินสด หุ้นละ 1.15 บาท และมีหุ้นทั้งหมด 10 ล้านบาท คิดเป็นเงินสดที่ต้องจ่ายทั้งสิ้น 11.50 ล้านบาท

• ก่อนจ่ายปันผล

• หลังจ่ายปันผลเป็นเงินสด จำนวนรวมทั้งสิ้น 11.50 ล้านบาท

ซึ่งเงินปันผล 11.50 ล้านบาทนั้น จะไปถึงผู้ถือหุ้นจริง ๆ เพียง 10.35 ล้านบาท ส่วนอีก 1.15 ล้านบาท จะถูกหักไว้เป็น Withholding Tax

จุดสังเกต #1: ส่วนของผู้ถือหุ้นตอนนี้จะเหลือ 138.50 ล้านบาท

2.2 กรณีจ่ายปันผลเป็นหุ้นและเงินสด

สมมติให้บริษัท ABC

- จ่ายหุ้นปันผล อัตรา 10 หุ้นเดิม ได้หุ้นใหม่เป็นหุ้นปันผล 1 หุ้น (10:1) ซึ่งเดิมมีหุ้นอยู่ 10 ล้านหุ้น เมื่อจ่ายหุ้นปันผลแล้วก็จะมีหุ้นเพิ่มขึ้นอีก 1 ล้านหุ้น (ราคาพาร์ 10 บาทเท่าเดิม) รวมเป็นหุ้นทั้งหมด (เดิม + ปันผล) 11 ล้านหุ้น โดยบริษัทจะลดกำไรสะสมลงไป 10 ล้านบาท และไปเพิ่มทุนจดทะเบียนขึ้นมาอีก 10 ล้านบาท

- จ่ายเงินสดปันผล 0.15 บาท/หุ้นเดิม มีมูลค่าเท่ากับ 0.15 x 10 ล้านหุ้น หรือ 1.50 ล้านบาท

รวมมูลค่าของการจ่ายปันผลทั้งสิ้น 10 (หุ้นปันผล 1 ล้านหุ้น ราคาพาร์หุ้นละ 10 บาท) + 1.50 (เงินสดปันผล) = 11.50 ล้านบาท (ตั้งใจให้เท่ากับกรณีจ่ายปันผลเป็นเงินสดล้วนๆ เพื่อให้เทียบกับได้ชัดเจน) ทำให้มี Withholding Tax เกิดขึ้น 11.50 x 10% หรือ 1.15 ล้านบาท

• ก่อนจ่ายเงินปันผล

• หลังจ่ายเงินปันผลเป็นหุ้นและเงินสดผสมกัน

จุดสังเกต #2: ส่วนของผู้ถือหุ้นตอนนี้จะเหลือ 148.50 ล้านบาท มากกว่าวิธีแรก 10 ล้านบาท

ถึงจุดนี้ อาจจะสงสัยว่า บริษัทจะจ่ายแต่หุ้นปันผลล้วน ๆ ไม่จ่ายเป็นเงินสดได้หรือไม่ คำตอบคือ ไม่ได้ เพราะหากไม่มีการจ่ายเงินสดออกมาด้วย บริษัทก็ไม่รู้จะนำเงินของบริษัทเองส่วนไหนไปจ่ายเป็น Withholding Tax ให้ราชการ (จึงต้องหักเอาจากเงินได้ของผู้ถือหุ้นเอง) กล่าวอีกอย่าง การที่บริษัทจำเป็นต้องจ่ายปันผลเป็นเงินสดควบคู่กันไปด้วย ก็เพื่อรองรับการหัก Withholding Tax นั่นเอง จึงเป็นข้อสังเกตได้ว่า เมื่อบริษัทจะจ่ายปันผลเป็นหุ้น ก็จะต้องจ่ายปันผลเป็นเงินสดตามมาด้วยอีกเล็กน้อย เสมอ

ตัวอย่างจริง:

- บริษัทเอเชี่ยนพร็อพเพอร์ตี้ ดีเวลลอปเม้นท์ จำกัด (มหาชน) (AP) จ่ายปันผลเป็นหุ้นในอัตรา 5:1 และเป็เิงินสด 0.18 บาทต่อหุ้น http://www.set.or.th/dat/news/201103/11011391.pdf

- บริษัท โฮม โปรดักส์ เซ็นเตอร์ จำกัด (มหาชน) (HMPRO) จ่ายปันผลเป็นหุ้นในอัตรา 6:1 (หุ้น HMPRO มีราคาพาร์ 1 บาท การจ่ายหุ้นปันผล 6:1 จึงเท่ากับจ่าย 0.16667 บาทต่อหุ้น) และเป็นเงินสด 0.0193 บาทต่อหุ้น http://www.set.or.th/dat/news/201102/11004826.pdf

3. เปรียบเทียบการจ่ายปันผลวิธีต่างๆ

| ประเด็น | จ่ายปันผลเป็นเงินสดอย่างเดียว | จ่ายปันผลเป็นหุ้นและเงินสด (ใช้ตัวอย่างจากข้อ 2.2) |

| 1. มูลค่ารวมของสิ่งผลตอบแทน ที่ผู้ถือหุ้นได้รับ | ไม่ต่างกัน | ไม่ต่างกัน |

| 2. Withholding Tax ที่นำส่งกรมสรรพากร | ไม่ต่างกัน | ไม่ต่างกัน |

| 3. มูลค่าส่วนของผู้ถือหุ้นทั้งหมด หลังจ่ายปันผล | ลดลงมากกว่า เนื่องจากจ่ายเป็นเงินสดทั้งหมด | ลดลงน้อยกว่า เพราะจ่ายเป็นเงินสดเพียงเพื่อรองรับ Withholding Tax เท่านั้น |

| 4. มูลค่าทางบัญชีต่อหุ้น หลังจ่ายปันผล | จะลดลงเท่ากับจำนวนเงินปันผลจ่ายต่อหุ้น | จะลดลงตามสัดส่วนการได้หุ้นปันผล เช่น เดิม บริษัทมีส่วนของผู้ถือหุ้น 150 ล้านบาท มีจำนวนหุ้นทั้งสิ้น 10 ล้านหุ้น มูลค่าต่อหุ้นจึงเท่ากับ 15 บาทใหม่ ส่วนผู้ของถือหุ้น 148.50 ล้านบาท (หักเงินปันผลที่เป็นเงินสด) และมีจำนวนหุ้นเพิ่มเป็น 11 ล้านหุ้น มูลค่าต่อหุ้นจึงลดลงเหลือ 13.50 บาท (ลดลง 10%) ทั้งนี้ ผู้ถือหุ้นแต่ละรายจะไม่ขาดทุน เพราะจะได้จำนวนหุ้นเพิ่มมาอีก 10% (อัตรา 10:1) |

| 5. ราคาหุ้นในตลาด หลังบริษัทแจ้งข่าวการจ่ายปันผล | มักจะเพิ่มสูงขึ้น | มักเพิ่มสูงขึ้นกว่าการจ่ายปันผลเป็นเงินสดล้วน ๆ เนื่องจากมูลค่ากิจการจะไม่ลดลงมากเท่ากรณีจ่ายเป็นเงินสดล้วน ๆ ในขณะที่ผู้ถือหุ้นจะได้สิ่งตอบแทนที่มีมูลค่าไม่ต่างกัน |

| 6. ราคาหุ้นในตลาด ณ วันขึ้นเครื่องหมาย X.D | มักจะลดลงเท่ากับเงินปันผลจ่ายต่อหุ้น | มักจะลดลงตามสัดส่วนการได้หุ้นปันผล + เงินปันผลส่วนที่จ่ายเป็นเงินสด |

ซึ่งเท่าที่ดูจากตารางข้างต้น การที่บริษัทเลือกจ่ายปันผลเป็นหุ้น (+ เงินสดเล็กน้อย) เหมือนจะเป็นทางเลือกที่ Win-Win ทั้งกับฝ่ายบริษัทและฝ่ายผู้ถือหุ้น เพราะฝ่ายบริษัทไม่ต้องจ่ายเงินสดออกไปนอกกิจการมากนัก แค่โอนตัวเลขรายการในส่วนของผู้ถือหุ้นไปมา ซึ่งเป็นผลดีต่อมูลค่ากิจการ ส่วนฝ่ายผู้ถือหุ้นก็ได้มูลค่าสิ่งตอบแทนเท่ากัน เมื่อเทียบกับการได้รับเงินปันผลเป็นเงินสดล้วน ๆ

ดังนั้น หากเราถือหุ้น แล้วไม่ได้ปันผลเป็นเงิน แต่ได้เป็นหุ้น จงดีใจ

CR:http://thailandinvestmentforum.com/2014/10/26/dividendpayment/